Temettü veren değer şirketleri endeksin üzerinde getiri sağladı. Biz de geçmiş senelerde olduğu gibi bu

yıl da Joseph Piotroski’nin modelini BIST 100’e uyarladık. Bu defa söz konusu kriterleri sağlayabilen sadece sekiz hisse tespit ettik.

ZEYNEP AKTAŞ

BORSA 2023 Yılının ilk yarısında dalgalı bir seyir izlerken ikinci yarısında yükselen bir seyir yaşandı. BIST 100 Endeksi seçim dönemine kadar en düşük 4.311 seviyesini gördü. Sonrasında yılın son çeyreğine kadar yükseliş yaşandı. Faizlerin artması ile birlikte Borsa’da yatay hareket görüldü. BIST 100 Endeksinde yükseliş 8.562 seviyesine kadar gerçekleşti. Banka hisselerine olan ilgi volatilitenin artmasını sağladı. Mali sektör hisseleri yıl boyunca yatırımcıların yakından takip ettiği hisseler oldu.

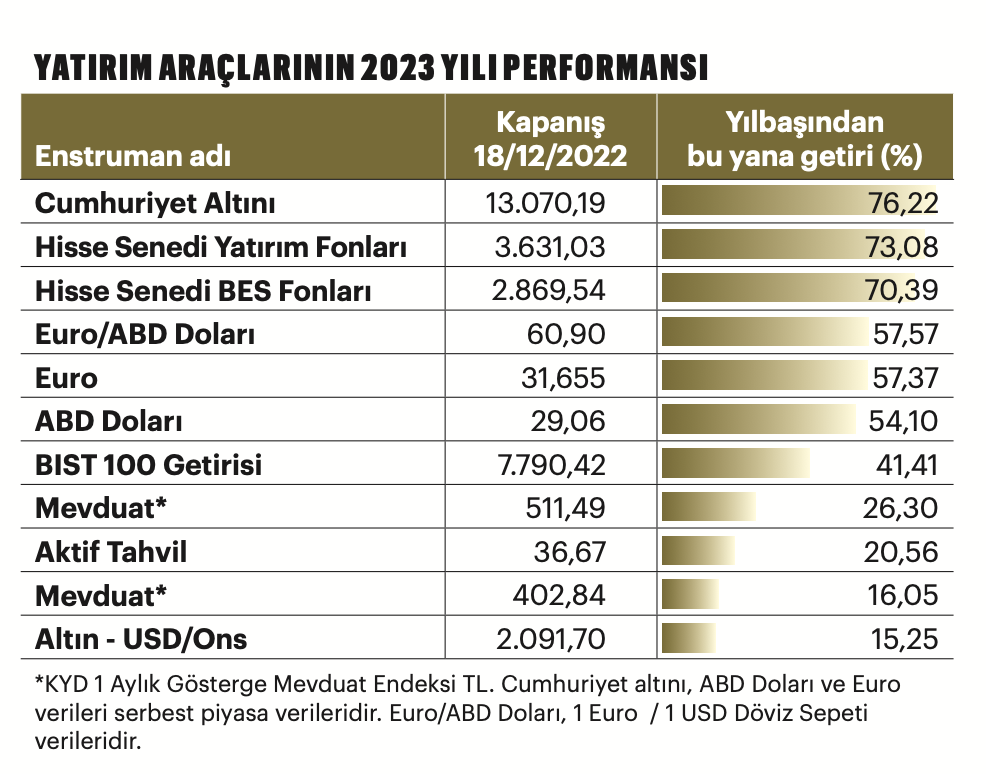

BIST 100 Endeksi 7.790,42 seviyesinde bulunuyor. Dolar bazında ise 268,77 seviyesinde.

Son bir yıldaki getiriler takip edildiğinde yatırım araçları içerisinde en fazla değer kazananın yüzde 76,22 ile Cumhuriyet altını, yüzde 73,08 ile hisse senedi yatırım fonları, yüzde 70,39 ile hisse senedi

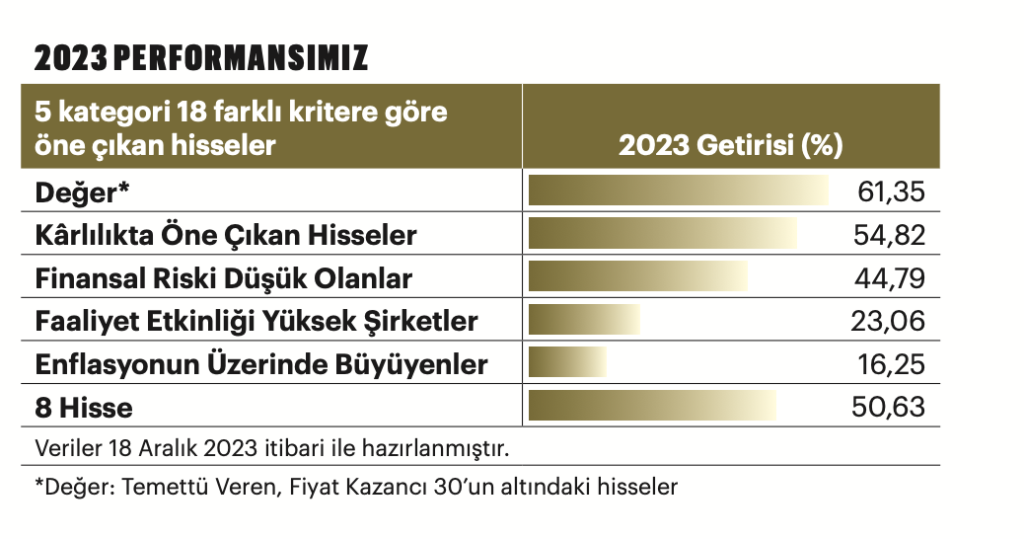

BES fonları, yüzde 57,37 ile euro olduğu gözleniyor. Mevduatın getirisi yüzde 26,30 oldu. 2023 yılının başında Fortune Türkiye için oluşturduğumuz listeler içerisinde temettü veren Değer Stratejisindeki hisselerde getiri yüzde 61,35 oldu. Kârlılıkta öne çıkan hisseler yüzde 54,82, finansal riski düşük olan hisseler yüzde 44,79, faaliyet etkinliği yüksek şirketler yüzde 23,06 ve enflasyonun üzerinde büyüyenler yüzde 16,25 oranında değerlendi. Beş kategoride öne çıkan sekiz hissenin getirisi ise yüzde 50,63 oldu. Geçen yıl olduğu gibi bu yıl da Yıldız Hisseleri tespit ederken finansal tabloları ayıklayarak Değer Yatırım Stratejileri gurusu Profesör Joseph Piotroski’nin, dokuz kriterinden yola çıkarak BIST 100 Endeksine uyguladık. Söz konusu kriterleri QPS (Queenstocks Portfolio Selection) ile test ederek 2023 yılı için kullandık ve bu şekilde yeni listeyi oluşturduk. Bu yılın Yıldız Hisseleri de 18 farklı kriter ve beş farklı kategoriye göre tespit ettik.

2023 HİSSE PERFORMANSIMIZ

Fortune Türkiye, yatırım bölümü olarak her yıl analiz yaptığımız kritere göre yılın hisselerini belirleyerek bu hisselerin yıllık performansını değerlendiriyoruz. Belirlediğimiz hisseleri oluştururken önümüzdeki dönemdeki beklentileri ve trendleri göz önüne alıyoruz. BIST 100 Endeksi, yıl içinde en düşük 4.311 seviyesini görürken en yüksek 8.562’yi test etti. Endeks 4.251 puanlık bir marjda dalgalandı. Endeks, 18 Aralık 2023 itibariyle yılı yaklaşık yüzde 41,41’lik değer kazancı ile kapattı. Bizim belirlediğimiz kategorilerde, kârlılıkta öne çıkan hisseler yüzde 54,82, finansal riski düşük olanlar yüzde 44,79, faaliyet etkinliği yüksek şirketler yüzde 23,06, enflasyonun üzerinde büyüyenler yüzde 16,25 ve temettü ödeyen şirketler yüzde 61,35 oranında kazandırdı.

ÖNE ÇIKAN SEKİZ HİSSE

Getirdiği önerileriyle S&P 500’ün performansının üzerine çıkan Profesör Joseph Piotroski, söz konusu başarıyı, belirlediği dokuz kriter üzerinden sağladı. Biz de aynı kriterleri, BIST 100 Endeksi’ne uyguladık. Ancak kriter sayısını 18’e çıkardık. Modeli endeksteki sanayi hisselerine uyguladığımızda yılın Yıldız Hisseleri de ortaya çıkmış oldu. BIST 100’deki sanayi şirketleri baz alınarak yaptığımız çalışmada listeye giren firmaların enerji, otomotiv, çimento, gıda ve içecek, dayanıklı tüketim, telekomünikasyon ve perakende ticaret sektörlerinde yer aldığını görüyoruz. Joseph Piotroski’nin BIST 100 Endeksi’ne uyguladığımız modeline göre bu yıl kriterleri sağlayabilen sadece sekiz hisse bulunuyor. İşte sekiz Yıldız Hisse:

ENERJİSA ENERJİ 3 KRİTERDE ÖNE ÇIKTI

Piyasa değeri 53 milyar TL olan şirket, 2023 yılında 18 Aralık itibari ile yüzde 34,8 kazandırdı. Enerjisa, 3 farklı kriterde listede yer aldı. Bu kriterler, finansal riskin düşük olması, değer ve enflasyonun üzerinde büyümesi. Şirketlerin enflasyonun üzerinde büyümesi, kârlılığını artırması ve finansal riskteki düşük seyir yatırımcı tercihlerinde öne çıkmasına neden olur. Şirketin 2024 yılında finansal performansını sürdürmesi, talep görmesini sağlayabilir.

TÜRK TRAKTÖR’DEN YÜKSEK GETİRİ

Şirket, 2023 yılında 18 Aralık itibariyle %117 oranında getiri sağladı. Pandemi sonrasında en fazla yükselen sektörler arasında olan otomotiv sektöründe yer alan şirket, yüksek kârlılığı ile dikkat çekti. Joseph Piotroski’nin F skoru modelinde 5 ayrı kriterde öne çıktı. Bu kriterler finansal riskin düşük olması, faaliyet etkinliği ve enflasyonun üzerinde büyümesi, kârlılık ve değer oldu. Beş kurum, 2024 yılında şirket hisseleri için ortalama yüzde 35 getiri bekliyor.

DOĞUŞ OTOMOTİV DEĞERLEMEDE ÖNE ÇIKIYOR

Fiyat/Kazanç oranı 2,98 ve Piyasa Değeri/ Defter Değeri 2,06 olan şirketin yılbaşından bu yana getirisi 18 Aralık itibari ile yüzde 38,13 oldu. Doğuş Otomotiv, Joseph Piotroski’nin F skoru modelinde 3 ayrı kriterde öne çıktı. Bu kriterler finansal riskin düşük olması, faaliyet etkinliği ve değer oldu. Doğuş Otomotiv için 3 kurumun ortalama getiri beklentisi yüzde 53 seviyesinde bulunuyor.

AKÇANSA’DAN GÜÇLÜ PERFORMANS

Şirket bir kriterde öne çıktı. Bu kriter değer kriteri. Yılbaşından bu yana 18 Aralık itibari ile yüzde 101,22 oranında getiri sağladı. 2024 yılında Akçansa için kurum beklentileri yüzde 63,7 getiri yönünde. Değerleme oranlarına bakıldığında Fiyat/Kazanç oranı 7,23, Piyasa Değeri/Defter Değeri ise 2,77 seviyesinde. Cari Fiyat/ Kazanç oranı son 3 yıl ortalamasının yüzde 24 altında. Şirketin dokuz aylık dönemler itibariyle aktif büyümesi yüzde 100’ün üzerinde bulunuyor.

COCA COLA İÇECEK DEĞERLEMEDE ÖNE ÇIKIYOR

Piyasa değeri 121,6 milyar TL olan şirket için kurumların tahminleri sınırlı yüzde 14 getiri beklentileri bulunuyor.

Hisse Joseph Piotroski’nin F skoru modelinde Değer kriterinde yer aldığı için modele dahil ettik. 2023 yılında BIST 100’e ve dolar kuruna göre pozitif ayrıştı. Yılbaşından bu yana 18 Aralık itibari ile yüzde 136 oranında getiri sağladı. Hisse başına kârı 33,02.

VESTEL BEYAZ EŞYA %80 GETİRİ BEKLENTİSİ

İki kriterde F skor modelinde de yer alan Vestel Beyaz Eşya hissesinin Fiyat/Kazanç oranı 6,80 seviyesinde bulunurken Piyasa Değeri/Defter Değeri 2,46. Kârlılık ve değer kriterlerinde öne çıktı. Değerleme oranları son üç yılın altında bulunuyor. Kurumlar hissede yüzde 80 oranında getiri potansiyeli öngörüyor.

TURKCELL’İN ÖZSERMAYE KÂRLILIĞI YÜKSEK

Telekomünikasyon sektöründe dikkat çeken şirket için aracı kurumların ortalama beklentisi yüzde 47. Bizim modelimizde Değer kriterinde öne çıktı. 2023 yılında BIST 100 Endeksine göre pozitif ayrıştı. Fiyat/Kazanç oranı son üç yıl sektör ortalamalarının altında bulunuyor. Çeyrek dönem favök marjı ortalaması yüzde 44,07. Şirketin özsermaye kârlılığı ise yüzde 42,70.

MİGROS’TA GETİRİ BEKLENTİSİ KORUNUYOR

Perakende ticaret sektöründen yer alan tek şirket Migros. Şirket iki kriterde listeye girmeyi başardı. Bunlar kârlılık ve finansal riskin düşük olması. 18 Aralık itibari ile yatırımcısına 2023 yılında yüzde 128 oranında kazandırdı. 2024 yılında kurum beklentileri yüzde 46 getiri yönünde. Şirket hisseleri yılbaşından bu yana hem dolar kuru hem de BIST 100’e göre pozitif ayrıştı.